Las Afores son uno de esos temas en México del que todo mundo habla, pero pocos conocen realmente. Evidentemente queremos que cuando llegue el momento de retirarnos podamos estar tranquilos y dedicarnos a disfrutar de lo que nos gusta. Sin embargo, para ello debemos tomar decisiones que tendrán un impacto a largo plazo. Sin el conocimiento adecuado, podemos encontrarnos en una situación desagradable en el futuro. Por ello aquí revisamos los elementos que debes saber respecto a las Afores y te mostramos la forma para que puedas ver cuál te da un mayor rendimiento. Como es costumbre, también te mostramos cómo puedes complementar tu Afore para tu retiro.

Contenido

AFORES Qué es

Las AFORES son empresas financieras cuyo único objetivo es la administración de dinero proveniente de las aportaciones del gobierno, el empleador y el colaborador (trabajador) para el fondo de retiro de este último. El termino AFORE refiere a las empresas Administradoras de Fondos para el Retiro en México y son un tema sobre el cual te debes informar.

Afores en México

Las Afores que actualmente hay en México son 10 y administran las cuentas de poco más de 48.5 millones de trabajadores.

| las 10 afores de mexico |

|---|

| AFORE Azteca, S.A. de C.V. Teléfonos: 3099 8031 y 01 800 112 1313 www.aforeazteca.com.mx |

| AFORE Coppel, S.A. de C.V. Teléfonos: 01 667 758 9110 y 01 800 226 7735 www.aforecoppel.com |

| AFORE Invercap, S.A. de C.V. Teléfono: 01 800 522 2367 www.invercap.com.mx |

| Profuturo AFORE, S.A. de C.V Teléfonos: 5809 6555 y 01 800 715 5555 www.profuturo.mx |

| AFORE XXI Banorte, S.A de C.V. Teléfonos: 2000 1994 o 0155 2000 1994 www.xxi-banorte.com |

| AFORE Banamex, S.A. de C.V. Teléfono: 2262 3673 y 01800 282 3673 www.aforebanamex.com.mx |

| AFORE Inbursa, S.A. de C.V. Teléfonos: 5447 8000 y 01800 909 0000 www.inbursa.com |

| AFORE Sura, S.A. de C.V. Teléfono: 0144 3310 8192 www.suramexico.com |

| Principal AFORE, S. A. de C.V. Teléfono: 01 800 277 4624 www.principal.com.mx |

| Fondo Nacional de Pensiones para los Trabajadores al Servicio del Estado, PENSIONISSSTE Teléfonos: 5062 0555, 01 800 400 1000 y 01 800 400 2000 www.gob.mx/pensionissste |

Estas toman los fondos de los trabajadores y se encargan de administrarlos, teniendo como objetivo poder otorgar el mayor rendimiento posible para beneficio de los trabajadores.

Esquemas de Afores en México

En la actualidad en México existen dos esquemas de retiro (y muy probablemente, antes de que concluya el actual sexenio, habrá un tercero).

El primero de ellos está es el implementado por la Ley de 1973 y está basado en un esquema de tipo cooperativo. Esto quiere decir que los trabajadores que cotizan son los que aportan para las pensiones de los trabajadores que acceden a la etapa de retiro. El problema de este esquema es que se volvió insostenible ya que cada vez son menos los trabajadores que cotizan versus los trabajadores que cuentan con una pensión.

Por ello en 1992 se inicio un proceso para cambiar de esquema de ahorro pensionario, entrando en vigor dicha reforma el 1 de Julio de 1997. De ella surgió el esquema de la Ley de 1997. En este esquema es el propio trabajador quién aporta para su retiro en una cuenta individual una aportación de su empleador y una cuota social que aporta el Gobierno Federal.

¿Cómo saber en qué esquema de Afore me encuentro?

Muy fácil. Quienes comenzaron a laborar de manera formal a partir del 1 de Julio de 1997 se encuentran en el segundo esquema, a saber, en el que el dinero que pagas tú, tu empleador y el gobierno federal se van a una cuenta individual.

Afores cómo funcionan

La manera en la que las Afores obtienen rendimientos es a través de portafolios de inversión regulados, supervisados y auditados por la CONSAR (Comisión Nacional del Sistema de Ahorro para el Retiro). Mediante esta regulación se busca que el objetivo principal de las AFORE se cumpla, es decir, que el trabajador cuente con un saldo para su etapa de retiro.

La estrategia de inversión que cada AFORE utiliza para administrar los activos de sus clientes es planificada por cada una de las diez empresas de Afores. Sin embargo, éstas se encuentra bajo ciertas limitantes que el gobierno pone a través de la Ley de la CONSAR. Por ejemplo, la CONSAR limita el porcentaje que se puede invertir en Instrumentos Financieros de Riesgo, Instrumentos Financieros de Deuda Privada e Instrumentos Financieros de Deuda Pública.

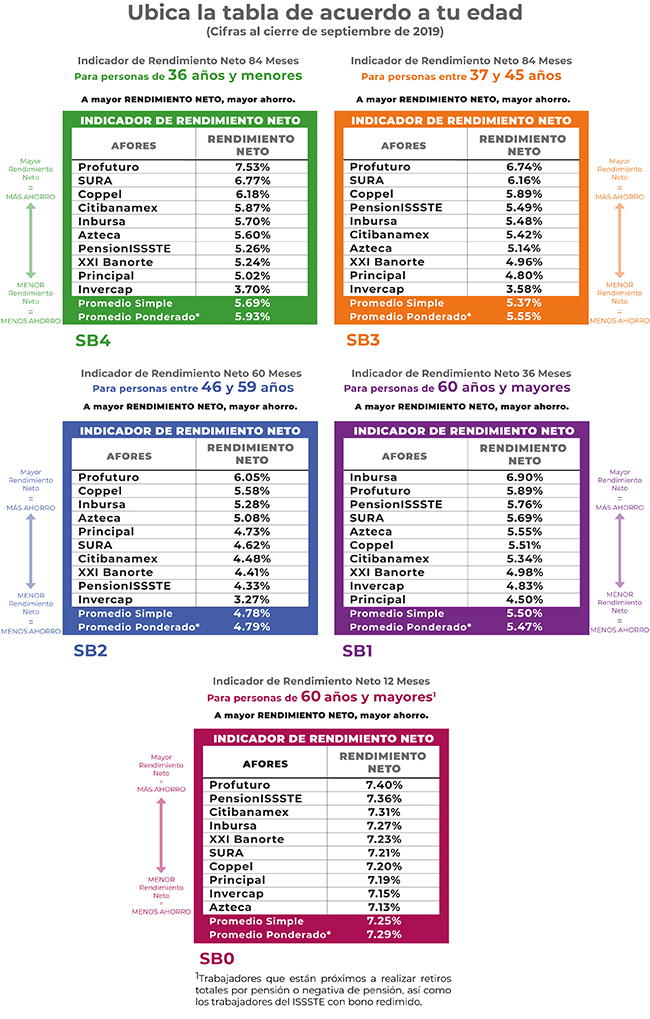

A su ves la CONSAR obliga a que dichas estrategias se subdividan según la edad del trabajador creando así las SIEFORES (Sociedades de Inversión de Fondos para el Retiro).

A menor edad, mayor la posibilidad de invertir en Instrumentos de Riesgo. A mayor edad, se disminuye esta posibilidad hasta llegar a la etapa de Retiro (SIEFORE Básica 1), donde el nivel invertido en riesgo es casi cero.

A menor edad, mayor la posibilidad de invertir en Instrumentos de Riesgo. A mayor edad, se disminuye esta posibilidad hasta llegar a la etapa de Retiro (SIEFORE Básica 1), donde el nivel invertido en riesgo es casi cero.

Es importante mencionar que este esquema de pensión también opera para los trabajadores del Estado desde el 2007. Por tanto, hoy día, tanto trabajadores de iniciativa privada, como gubernamentales, están bajo este esquema de pensión.

Si te interesa ver en qué se invierte el dinero de tu Afore, en este link puedes encontrar una tabla con dichas inversiones.

Afores y sus rendimientos: ¿Qué tan buen rendimiento me da mi Afore?

Si bien es cierto que con cada estado de cuenta cuatrimestral que tu Afore te envía viene incluido “un comparativo” que muestra tu Afore frente al resto de las otras nueve opciones existentes, éste no siempre es el más confiable. Aunque está sustentado en información oficial de la CONSAR, esta se toma a partir de un supuesto que no aplica para todos los trabajadores (un trabajador que lleva 5 años cotizando con un ingreso promedio de 3 Salarios Mínimos, mas o menos con ingreso mensual de $9,420.00).

¡Haz números!

Al rendimiento que te reporta tu Afore deberás descontarle el nivel de inflación (para este 2019 se prevee que sea del 3.8%). Así, si tu Afore te reporta un rendimiento del 6.74%, al descontarle el 3.8% de inflación, en términos reales solo te ofreció un rendimiento de 2.94%.

Tip: Es importante que revises cuánto te ofrece realmente tu Afore para que no te encuentres con sorpresas en un futuro.

Si tomamos en cuenta que solo se aporta por ley (entre empleador, trabajador y gobierno) el 6.5% del salario base nominal de cotización, podemos calcular el monto total aportado para el retiro en un año y su rendimiento nominal.

De esta manera, si un trabajador gana $10,000 al mes y de esa cantidad se aporta el 6.5% para su retiro, cada mes estará ahorrando para ese fin $650, que al año serán $7,800 con un rendimiento real del 2.94% arroja un saldo al final del año de $8,029.32. Es decir, una ganancia de $229.32

Pero como indicamos anteriormente, el reporte que emite cada Afore en su estado de cuenta no es el mas confiable. Para obtener un reporte mas preciso, habrá que buscar el rendimiento bursátil de cada SIEFORE.

En este enlace nos muestran el rendimiento histórico real de cada SIEFORE sin importar los salarios base de cotización o el tiempo que lleve cotizando el trabajador. En pocas palabras, en el enlace podemos ver realmente cuánto nos ha generado de rendimiento nuestra Afore.

Por eso si realmente queremos saber ¿cuánto nos está generando de rendimiento nuestra Afore? debemos visitar el link anterior.

Consideraciones finales

Si bien la Afore es un excelente mecanismo de protección al ahorro para el retiro del trabajador, no puede considerarse el mejor mecanismo para hacer de ese ahorro el más rentable. Por el contrario, si el trabajador solo ahorra lo estrictamente necesario (lo que por ley debe aportar), al llegar a la etapa de jubilación, se encontrará con la desagradable sorpresa de que solo podrá aspirar en el mejor de los casos a una pensión equivalente al 30% de su último salario.

Para fines prácticos, si su último salario fue de $10,000 la pensión a la que podrá aspirar será más menos de $3,000.